お金を借りる方法にはさまざまな選択肢があります。

急な出費や予想外の事態に備えて、最適な借入手段を選ぶことは非常に重要です。

本記事では、お金を借りる19種類の方法を詳しく紹介し、審査なしで借りられる方法のリスクや、安全に借りるためのポイントも解説します。

まずは、基本的な借入の知識から具体的な借入方法まで幅広くカバーしますので、是非参考にしてください。

- 即日で手軽にお金を借りるなら消費者金融のカードローン

- 審査に不安があるなら質屋や不用品買取がおすすめ

- 今すぐお金を借りたいならWEB申し込みで最短20分で借りれるアコムがおすすめ

お金を借りる方法一覧

| 即日融資 | 融資スピード | |

|---|---|---|

| 消費者金融カードローン | 〇 | 最短3分 |

| 銀行カードローン | 最短翌営業日 | |

| キャッシュレス決済サービス | 〇 | 即時 |

| 公的融資制度 | 1ヶ月程度 | |

| ゆうちょの担保自動貸付 | 〇 | 最短当日 |

| 質屋 | 〇 | 最短当日 |

| 親族・知人からの借入 | 最短当日 | |

| 目的別ローン | 最短当日 | |

| フリーローン | 〇 | 最短当日 |

| ビジネスローン | 〇 | 最短当日 |

| 日本政策金融公庫 | 3週間程度 | |

| おまとめローン | 〇 | 最短当日 |

| クレジットカードのキャッシング | 〇 | 最短当日 |

今すぐお金が必要なら!消費者金融カードローン

消費者金融カードローンは、急な出費や緊急時に非常に便利な選択肢です。

| メリット |

|

|---|---|

| デメリット |

|

以下に主な消費者金融カードローンの特徴を紹介します。

| サービス名 | 最短融資時間 | 無利息期間 | 金利(年率) | 借入限度額 |

|---|---|---|---|---|

| プロミス | 最短3分 | 30日間 | 4.5%〜17.8% | 500万円 |

| アコム | 最短20分 | 30日間 | 3.0%〜18.0% | 800万円 |

| SMBCモビット | 最短即日 | なし | 3.0%〜18.0% | 800万円 |

| アイフル | 最短25分 | 30日間 | 3.0%〜18.0% | 800万円 |

プロミスなら最短3分融資!30日間の無利息期間がある

プロミスは、迅速な融資が魅力のカードローンです。

最短3分で融資が可能で、初めて利用する方には30日間の無利息期間があります。

この無利息期間を利用することで、短期的な借入も安心して利用できます。

また、インターネットで簡単に申し込めるため、手続きもスムーズです。

プロミスの金利は4.5%〜17.8%で、借入限度額は500万円です。

急な出費に対応したい人や、初めての借入で試してみたい人におすすめです。

特に、急いでお金が必要な場合には、そのスピード感が大きなメリットとなります。

アコムは最短20分融資!楽天銀行口座なら10秒で振込完了

アコムは、迅速な融資と利便性の高いサービスが特徴です。

審査通過率が42.0%と消費者金融の中でも高く、審査に不安がある方でもおすすめのカードローンです。

最短20分で融資を受けられるうえ、楽天銀行口座を持っていると10秒で振込が完了します。

初めて利用する方には最大30日間の無利息期間があり、急な出費にも対応できます。

アコムの金利は3.0%〜18.0%で、借入限度額は800万円です。

土日でも借入が可能で、無理な増額の提案もされないため、安心して利用できる点が魅力です。

特に、楽天銀行の口座を持っている方には非常に便利で、おすすめです。

SMBCモビットはWEB完結で電話連絡・郵送物なし

SMBCモビットは、WEB完結型のカードローンで、電話連絡や郵送物なしで申し込みが完了します。

これにより、職場や家庭にバレる心配がなく、手軽に利用できます。

金利は3.0%〜18.0%、借入限度額は800万円です。

さらに、勤務先への電話確認は原則として行わないため、プライバシーを重視する人に最適です。

特に、WEBで全ての手続きが完了するため、忙しい人や、急ぎでお金が必要な場合に便利です。

アイフルは最短25分審査!原則電話での在籍確認なし

アイフルは、最短25分で審査が完了し、原則電話での在籍確認がありません。

これにより、迅速かつプライバシーに配慮した借入が可能です。

金利は3.0%〜18.0%、借入限度額は800万円です。

アイフルは、特に急な出費に対応したい人や、周囲に借入を知られたくない人におすすめです。

また、アイフルのWEB申込は24時間いつでも可能で、スマホから簡単に手続きが完了するため、非常に利便性が高いです。

低金利で計画的に借りたいなら!銀行カードローン

銀行カードローンは、消費者金融よりも金利が低いことが多く、計画的に借りたい方に適しています。

| メリット |

|

|---|---|

| デメリット |

|

以下に主な銀行カードローンの特徴を紹介します。

| サービス名 | 最短融資時間 | 金利(年率) | 借入限度額 |

|---|---|---|---|

| 楽天銀行スーパーローン | 最短即日 | 1.9%〜14.5% | 800万円 |

| 三井住友銀行カードローン | 最短5分 | 4.0%〜14.5% | 800万円 |

| 三菱UFJ銀行カードローン | 最短即日 | 1.8%〜14.6% | 500万円 |

| PayPay銀行カードローン | 最短1時間 | 2.9%〜18.0% | 800万円 |

楽天銀行スーパーローンは楽天銀行口座があれば最短即日融資で来店不要

楽天銀行スーパーローンは、楽天銀行口座を持っていれば最短即日で融資を受けられ、来店も不要です。

金利は1.9%〜14.5%と低めに設定されており、借入限度額は800万円です。

インターネットで申し込むことができ、24時間いつでも手続きが可能です。

楽天ポイントを貯めることができる点も魅力で、楽天市場の利用者には特におすすめです。

三井住友銀行カードローンは最短5分融資、三井住友銀行口座があればコンビニATM手数料無料

三井住友銀行カードローンは、最短5分で融資を受けることができ、三井住友銀行の口座を持っていればコンビニATMの手数料が無料です。

金利は4.0%〜14.5%、借入限度額は800万円です。

特に、三井住友銀行の口座を持っている方には便利で、手数料を気にせずに利用できます。

即日融資が可能な点も、大きなメリットです。

三菱UFJ銀行カードローン「バンクイック」は上限金利が年14.6%と低金利

三菱UFJ銀行カードローン「バンクイック」は、上限金利が14.6%と低めに設定されています。

最短即日で融資を受けることができ、借入限度額は500万円です。

バンクイックは、特に低金利で借りたい方や、大手銀行の信頼性を重視する方におすすめです。

さらに、三菱UFJ銀行のATMが利用できるため、利便性も高いです。

PayPay銀行カードローンは最短1時間融資がアプリで完結

PayPay銀行カードローンは、最短1時間で融資が可能で、すべての手続きがアプリで完結します。

このカードローンは、スマートフォンを利用して簡単に申し込むことができ、忙しい人や店舗に行く時間がない人にとって非常に便利です。

金利は2.9%〜18.0%、借入限度額は800万円です。

また、PayPay銀行のアプリを使用することで、借入から返済まで一貫して管理でき、利用明細や返済予定も簡単に確認できます。

特に、キャッシュレス決済を普段から利用している方には相性が良く、PayPay残高を使った支払いにも対応しています。

PayPay銀行カードローンは、即日融資を希望する人や、スマホでの操作に慣れている人におすすめです。

スマホで簡単にお金を借りたいなら!キャッシュレス決済サービス

キャッシュレス決済サービスを利用すると、スマホ一つで簡単にお金を借りることができます。

以下に主なキャッシュレス決済サービスの特徴を紹介します。

| サービス名 | 利用限度額 | 金利(年率) |

|---|---|---|

| PayPayあと払い | 最大50万円 | なし |

| d払い(あと払い) | 最大30万円 | なし |

| au PAY カード | 最大100万円 | 15.0%〜18.0% |

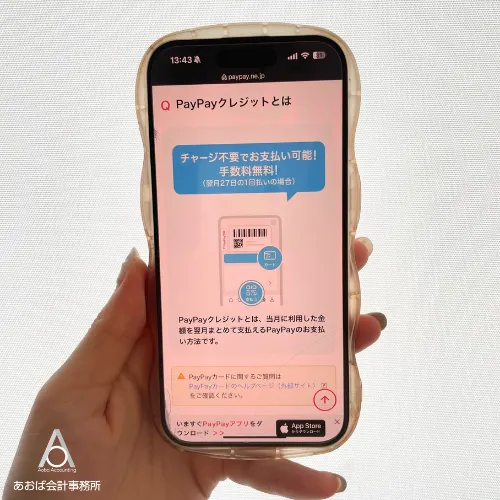

PayPayクレジットはPayPay残高不足の時でも、翌月まとめて支払いが可能

| メリット |

|

|---|---|

| デメリット |

|

PayPayクレジットは、PayPay残高が不足している場合でも利用でき、翌月にまとめて支払いが可能です。

利用限度額は個々の利用状況により異なりますが、最大で1日50万円、過去30日間で200万円まで利用できます。

金利はありませんが、翌月に一括で返済することが求められます。

PayPayの普及率が高く、多くの店舗で利用できるため、日常の買い物でも非常に便利です。

特に、PayPayを頻繁に使用するユーザーにとっては、残高不足の際の一時的な支払い手段として非常に有用です。

d払い(あと払い)はドコモの携帯料金と合算して支払いが可能

| メリット |

|

|---|---|

| デメリット |

|

d払い(あと払い)は、ドコモの携帯料金と合算して支払いが可能です。

利用限度額は最大30万円で、ドコモの契約者であれば誰でも利用できます。

d払いの利用には、ドコモのdポイントが貯まるというメリットもあり、ポイントを貯めながら買い物ができるのが魅力です。

特に、ドコモの携帯を利用している人にはおすすめのサービスです。

d払いを利用することで、携帯料金と一緒に支払いができるため、支払いの管理がしやすくなります。

au PAY カードはau IDがあれば申込み可能、分割払い・リボ払いも選択可能

| メリット |

|

|---|---|

| デメリット |

|

au PAY カードは、au IDを持っていれば誰でも申し込むことができ、分割払い・リボ払いも選択可能です。

金利は15.0%〜18.0%で、利用限度額は最大100万円です。

au PAY カードを利用すると、au PAY 残高を使った支払いにも対応しており、日常の支払いをまとめて管理することができます。

特に、auの携帯を利用している人には便利で、au PAY マーケットでの買い物にも利用できるため、ポイント還元率も高くお得です。

低金利で借りられる国や地方自治体の公的融資制度

国や地方自治体の公的融資制度は、低金利で借りることができ、生活に困窮している人や特定の条件を満たす人にとって非常に有用です。

以下に主な公的融資制度の特徴を紹介します。

- 生活福祉資金貸付制度

- リバースモーゲージ

- 求職者支援資金融資

生活福祉資金貸付制度

生活福祉資金貸付制度は、低所得者や高齢者、障害者などを対象に、生活費や住宅の修繕費、医療費などを無利子または低利子で貸し付ける制度です。

自治体によって詳細が異なりますが、利用条件を満たすことで、生活の一助として利用することができます。

| 資金の種類 | 対象者 | 使途 | 貸付限度額 | 金利 | 保証人 |

|---|---|---|---|---|---|

| 総合支援資金 | 低所得者世帯 | 生活費、住宅入居費、一時生活再建費 | 最大月20万円(2人以上の世帯)、最大月15万円(単身世帯) | 連帯保証人あり: 無利子、連帯保証人なし: 年1.5% | 原則必要 |

| 福祉資金 | 障害者世帯、高齢者世帯 | 福祉サービス利用料、住宅改修費など | 最大580万円 | 資金使途によって異なる | 原則必要 |

| 教育支援資金 | 低所得者世帯 | 子どもの高校、大学などの進学費用 | 最大月6.5万円 | 無利子 | 原則不要 |

| 不動産担保型生活資金 | 高齢者世帯 | 生活費 | 住宅の評価額の70%程度 | 金利3%または長期プライムレートのいずれかの低い方 | 相続人 |

- 相談: お住まいの地域の社会福祉協議会に相談しましょう。

- 申請: 必要書類を揃えて、社会福祉協議会に申請します。

- 審査: 社会福祉協議会が審査を行い、貸付の可否を決定します。

- 契約: 貸付が決定したら、社会福祉協議会と契約を結びます。

- 融資: 契約後、指定の口座に融資されます。

※参照: 厚生労働省 生活支援特設ホームページ | 生活福祉資金貸付制度

リバースモーゲージ

リバースモーゲージは持ち家を担保にお金を借り、契約者が死亡した時あるいは施設に入居するなどした場合に、自宅を売却してローン残額を一括返済する仕組みの融資制度です。

融資金は生活費や医療費、リフォーム費用などに充てることができます。

高齢者が自宅に住み続けながら、老後の生活資金を得る手段として利用されます。

特に、自宅を持っている高齢者で、現金が不足している場合に適しています。

| メリット |

|

|---|---|

| デメリット |

|

- 相談・審査: 金融機関に相談し、審査を受けます。

- 契約: 融資条件などを確認し、契約を締結します。

- 資金の受け取り: 契約に基づき、融資額を受け取ります。

- 利息の支払い: 毎月、利息を支払います。(契約内容によっては元金返済を含む場合もあります)

- 契約終了: 契約者死亡、施設入居など、契約終了事由が発生した場合、自宅を売却し、ローン残額を一括返済します。

参考:老後の住宅資産活用の注意点 ―リバースモーゲージ、リースバックを中心に

求職者支援資金融資

求職者支援資金融資は、職業訓練を受ける求職者を対象に、生活費を低金利で貸し付ける制度です。

- 金利:年2.0%

- 返済方法:本人の労働金庫の口座から自動引き落とし

この制度は、職業訓練中の経済的負担を軽減し、求職活動を支援するために設けられています。

職業訓練を受けることで新たなスキルを習得し、就職活動を円滑に進めることが期待されます。

借入限度額や金利は制度によって異なりますが、一般的に低金利で提供され、返済期間も柔軟に設定されています。

特に、再就職を目指す方や、新たな職業スキルを身につけたい方におすすめです。

- ハローワークにて求職者支援融資の申請を行う

- 求職者支援資金融資要件確認書の交付を受ける

- 職業訓練受講給付金の支給決定を受ける

- 求職者支援資金融資要件確認書・職業訓練受講給付金の支給決定を受けた事が分かる書類などの必要書類を持ってハローワークが指定する労働金庫にて貸付の手続きをする

- 労働金庫にて審査が実施され、通過した場合に融資が受けられる

参照: 厚生労働省 ハローワークインターネットサービス | 求職者支援資金融資

特定の職業に従事している人を対象とした職業別ローン

職業別ローンは、特定の職業に従事している人に対して提供される専用の融資制度です。

これらのローンは、職業ごとの特性やニーズに合わせて設計されています。

- 従業員貸付制度

- 学生ローン

- 配偶者貸付制度

- 母子父子寡婦福祉資金

- 看護師等修学資金

- 貸与制度共済

- 組合の貸付

従業員貸付制度

| メリット |

|

|---|---|

| デメリット |

|

従業員貸付制度は、企業が自社の従業員に対して低金利で融資を提供する制度です。

この制度は、従業員の生活の安定や緊急時の支援を目的としています。

企業によっては、教育費や住宅費、医療費など、特定の用途に限定して貸付を行う場合もあります。

従業員貸付制度を利用することで、従業員は緊急時に安心して資金を調達することができます。

| 制度名 | 利用限度額 | 金利(年率) | 対象者 | 特徴 |

|---|---|---|---|---|

| 従業員貸付制度 | 企業により異なる | 低金利 | 企業の従業員 | 企業が従業員に提供、教育費や住宅費などに利用可 |

学生ローン

学生ローンは、学生を対象にした融資制度で、学費や生活費の補助として利用されます。

学生ローンは、一般的に低金利で提供され、返済は卒業後に開始される場合が多いです。

このため、学業に専念しながら資金を確保することができます。

特に、家庭の経済状況が厳しい学生や、奨学金だけでは足りない場合におすすめです。

| 制度名 | 利用限度額 | 金利(年率) | 対象者 | 特徴 |

|---|---|---|---|---|

| 学生ローン | 自治体により異なる | 低金利 | 学生 | 学費や生活費の補助、卒業後に返済開始 |

配偶者貸付制度

配偶者貸付制度は、配偶者が連帯保証人となることで、低金利で融資を受けることができる制度です。

この制度は、主に専業主婦や専業主夫が利用することが多く、家庭の急な出費や生活費の補助として利用されます。

配偶者が保証人となるため、審査が比較的緩やかで、資金調達がしやすいのが特徴です。

| 制度名 | 利用限度額 | 金利(年率) | 対象者 | 特徴 |

|---|---|---|---|---|

| 配偶者貸付制度 | 自治体により異なる | 低金利 | 配偶者が保証人の人 | 配偶者が連帯保証人、家庭の急な出費や生活費の補助に利用可 |

母子父子寡婦福祉資金

母子父子寡婦福祉資金は、ひとり親家庭や寡婦を対象にした融資制度です。

この制度は、生活費や教育費、住宅費など、さまざまな用途に利用できます。

低金利または無利子で提供されるため、経済的に厳しい家庭の支援に役立ちます。

特に、子供の教育資金が必要な場合や、生活の安定を図りたい場合におすすめです。

母子父子寡婦福祉資金貸付制度には、大きく分けて以下の12種類の資金があります。

| 資金の種類 | 使途 | 貸付限度額 | 金利 | 保証人 |

|---|---|---|---|---|

| 事業開始資金 | 事業を始めるために必要な資金 | 314万円 | 無利子(保証人あり)、年1.0%(保証人なし) | 原則必要 |

| 事業継続資金 | 現在営んでいる事業を継続するために必要な資金 | 157万円 | 無利子(保証人あり)、年1.0%(保証人なし) | 原則必要 |

| 修学資金 | 子どもの高校、大学などの進学に必要な資金 | 月額5.1万円~月額18.3万円 | 無利子 | 不要 |

| 技能習得資金 | ひとり親が就労に必要な技能を習得するための資金 | 月額6.8万円、46万円(運転免許) | 無利子(保証人あり)、年1.0%(保証人なし) | 原則必要 |

| 修行資金 | 扶養している子供が就労するために必要な技能を習得するための資金 | 月額6.8万円、46万円(特別) | 無利子 | 不要 |

| 就職支度資金 | 就職するために必要な、服や履物、通勤用の車を購入するための資金 | 10万円、33万円(車購入代金) | 無利子(保証人あり)、年1.0%(保証人なし) | 原則必要 |

| 医療介護資金 | 医療または介護を受けるために必要な資金 | 34万円、48万円(特別)、50万円(介護) | 無利子(保証人あり)、年1.0%(保証人なし) | 原則必要 |

| 生活資金 | 技能習得期間中や医療や介護を受けている期間中、安定した生活をおくるために必要な生活費 | 月額10.5万円(一般)、月額14.1万円(技能) | 無利子(保証人あり)、年1.0%(保証人なし) | 原則必要 |

| 住宅資金 | 住宅の建設・購入・補修・保全・増築などに必要な資金 | 150万円、200万円(特別) | 無利子(保証人あり)、年1.0%(保証人なし) | 原則必要 |

| 転宅資金 | 住宅を移転させるために住宅の賃貸に必要な資金 | 26万円 | 無利子(保証人あり)、年1.0%(保証人なし) | 原則必要 |

| 就学支度資金 | 就学や修行のために必要あ制服などの購入に必要な資金 | 6.43万円~59万円 | 無利子 | 不要 |

| 結婚資金 | 扶養している子供の結婚に必要な資金 | 30万円 | 無利子(保証人あり)、年1.0%(保証人なし) | 原則必要 |

- 相談: お住まいの地域の市区町村の福祉事務所に相談しましょう。

- 申請: 必要書類を揃えて、福祉事務所に申請します。

- 面談: 母子・父子自立支援員などとの面談があります。

- 審査: 福祉事務所が審査を行い、貸付の可否を決定します。

- 契約: 貸付が決定したら、福祉事務所と契約を結びます。

- 融資: 契約後、指定の口座に融資されます。

参照: 内閣府 男女共同参画局 | 母子父子寡婦福祉資金貸付制度

看護師等修学資金貸与制度

看護師等修学資金貸与制度は、看護師や医療従事者を目指す学生を対象にした融資制度です。

大きく分けて、以下の2つの制度があります。

- 国の制度: 厚生労働省が管轄

- 看護師養成課程: 看護師の養成機関(大学、短大、専門学校)

- 准看護師養成課程: 准看護師の養成機関(専修学校)

- 都道府県の制度: 各都道府県が独自に実施

- 看護師、准看護師、保健師、助産師などの養成機関

- 制度の内容や対象者は都道府県によって異なります。

学費や生活費の補助として利用され、返済は卒業後に開始されます。

また、一定期間、指定の医療機関で勤務することで返済が免除される場合もあります。

- 経済的理由で修学が困難な方: 世帯収入などが一定基準以下であること

- 学業成績が優秀な方: 学校の成績などが一定基準以上であること

- 人物が優れていると認められる方: 面接などで評価

- 卒業後、看護師等として一定期間、貸与を受けた都道府県内で就業する意思がある方

特に、看護師や医療従事者を目指す学生にとって、学業に専念しながら安心して資金を確保する手段として非常に有用です。

共済組合の貸付

共済組合の貸付は、共済組合に加入している職員を対象に、低金利で融資を提供する制度です。

共済組合の貸付は、教育費や住宅費、医療費など、さまざまな用途に利用できます。

また、共済組合の会員であれば、手軽に利用できるため、急な出費にも対応しやすいのが特徴です。

| 制度名 | 利用限度額 | 金利(年率) | 対象者 | 特徴 |

|---|---|---|---|---|

| 共済組合の貸付 | 組合により異なる | 低金利 | 共済組合の会員 | 教育費や住宅費、医療費などに利用可 |

お金を借りることができるさまざまな方法

お金を借りる方法は、金融機関だけでなく、さまざまな選択肢があります。

以下に、主要な借入方法を紹介します。

| 方法名 | 利用限度額 | 金利(年率) | 特徴 |

|---|---|---|---|

| ゆうちょの担保自動貸付 | 預金残高の範囲内 | 低金利 | 預金を担保にして低金利で借入、急な出費に対応 |

| 質屋 | 担保品の評価額 | 担保品により異なる | 貴金属やブランド品を担保に現金を借入、返済が難しい場合は担保品が引き取られる |

| 親族・知人からの借入 | 個々の状況により異なる | なし | 金利が発生しない場合が多いが、返済トラブルに注意 |

| 目的別ローン | 用途により異なる | 低金利 | 自動車ローン、住宅ローン、教育ローンなど、特定の用途に利用可 |

| フリーローン | 銀行により異なる | 中金利 | 用途を問わず自由に借入可能、急な出費や予想外の支出に対応 |

| ビジネスローン | 事業内容により異なる | 低金利 | 中小企業や個人事業主を対象に事業資金を提供、事業の成長を支援 |

| 日本政策金融公庫 | 事業内容により異なる | 低金利 | 国が運営する金融機関、中小企業や個人事業主を対象に低金利で融資 |

| おまとめローン | 借入状況により異なる | 低金利 | 複数の借入を一つにまとめて返済負担を軽減 |

| クレジットカードのキャッシング | カードの限度額内 | 高金利 | ATMなどで簡単に現金を引き出せる、緊急時に便利 |

ゆうちょの担保自動貸付

| メリット |

|

|---|---|

| デメリット |

|

ゆうちょの担保自動貸付は、預金を担保にして融資を受けることができる制度です。

預金残高の範囲内で融資を受けることができ、金利も低く設定されています。

特に、ゆうちょ銀行を利用している人にとって、急な出費に対応するための便利な方法です。

質屋

| メリット |

|

|---|---|

| デメリット |

|

質屋は、貴金属やブランド品などの品物を担保にしてお金を借りることができる方法です。

担保品の評価額に応じて融資が行われ、返済が完了すれば担保品が戻ってきます。

返済が難しい場合でも、担保品が引き取られるだけで済むため、リスクが限定されます。

特に、高価な品物を持っている人には有用な方法です。

公衆接遇弁償費

警察からお金を借りられる貸付制度です。

千円まで借りことができ、財布やスマホを無くしてしまい家に帰れない時などに利用できます。

家族に迎えにきてもらえる場合など、状況によっては利用できないこともあります。

北海道、東京都(警視庁)、大阪府、石川県、山口県、熊本県などの都道府県で導入されています。

親族・知人からの借入

| メリット |

|

|---|---|

| デメリット |

|

親族や知人からの借入は、金融機関を利用せずに資金を調達する方法の一つです。

この方法は、金利が発生しない場合が多く、返済条件も柔軟に設定できるという利点があります。

ただし、金銭的なトラブルに発展するリスクもあるため、借入時には明確な返済計画を立てることが重要です。

特に、親しい間柄での借入は、返済が滞ると人間関係に影響を及ぼす可能性があるため、慎重に対応する必要があります。

目的別ローン

目的別ローンは、特定の用途に限定して借りることができるローンです。

例えば、自動車ローン、住宅ローン、教育ローンなどが該当します。

これらのローンは、特定の目的に利用することで金利が優遇される場合が多く、計画的に資金を調達することができます。

目的別ローンを利用することで、必要な資金を確保しながら、低金利で借入することが可能です。

特に、大きな買い物や長期的な支出に対して有効な方法です。

フリーローン

フリーローンは、利用目的を問わずに自由に借りることができるローンです。

金利は目的別ローンに比べてやや高めに設定されていることが多いですが、用途が限定されないため、幅広いニーズに対応できます。

急な出費や予想外の支出に対応するために利用することができ、必要な時に迅速に資金を調達する手段として非常に便利です。

ビジネスローン

ビジネスローンは、事業資金を調達するためのローンです。

主に中小企業や個人事業主を対象に提供され、事業の運転資金や設備投資、事業拡大などに利用されます。

金利は事業の内容や借入額、返済期間によって異なりますが、比較的低金利で提供されることが多いです。

ビジネスローンを利用することで、事業を円滑に運営し、成長を支援することができます。

日本政策金融公庫

日本政策金融公庫は、国が運営する金融機関で、中小企業や個人事業主を対象に低金利で融資を提供しています。

新規創業や事業拡大、運転資金の調達など、さまざまな事業ニーズに対応しています。

日本政策金融公庫の融資は、長期的な返済計画が可能であり、事業の安定と成長を支援します。

特に、新規創業を目指す方や、事業を拡大したい方におすすめの制度です。

| 制度名 | 対象者 | 使途 | 特色 |

|---|---|---|---|

| 新創業融資制度 | 新たに事業を始める方、 または事業開始後7年以内の方 |

創業資金 | 自己資金が少なくても融資を受けられる可能性あり。 創業計画書の策定サポートなど、創業支援サービスが充実。 |

| 中小企業経営強化資金 | 中小企業者 | 設備資金 運転資金 |

設備投資や事業承継など、中長期的な資金需要に対応。 売上減少など、経営状況が悪化している企業への融資制度もあり。 |

| 女性、若者/後継者支援資金 | 女性、35歳未満の若者、事業承継者 | 設備資金 運転資金 |

女性や若者、後継者による創業や事業承継を支援。 低金利や保証料の補助などの優遇措置あり。 |

| セーフティネット loans | 自然災害、経済環境の悪化など、 突発的な事態の影響を受けている中小企業者 |

運転資金 | 迅速かつ柔軟な資金供給。金利の優遇や保証料の補助などの措置あり。 |

| 生活衛生 loans | 食品、理容、美容など、 生活衛生関係営業を営む方 |

設備資金 運転資金 |

衛生環境の向上やサービスの質向上を支援。 低金利や保証料の補助などの優遇措置あり。 |

参考: 日本政策金融公庫

おまとめローン

おまとめローンは、複数の借入を一つにまとめることで、返済の負担を軽減するためのローンです。

これにより、金利が低くなり、毎月の返済額を減らすことができます。

複数の借入先に対して支払いを行う手間が省けるため、返済管理が簡単になるのが大きなメリットです。

特に、多重債務に陥っている方や、返済管理が煩雑になっている方におすすめです。

クレジットカードのキャッシング

| メリット |

|

|---|---|

| デメリット |

|

クレジットカードのキャッシングは、カードの限度額内で現金を借りることができるサービスです。

利用限度額はクレジットカードの利用枠に基づき、ATMなどで簡単に現金を引き出すことができます。

金利はやや高めに設定されていますが、急な出費や緊急時に迅速に資金を調達する手段として便利です。

キャッシングを利用する際には、返済計画をしっかりと立てることが重要です。

即日融資は可能?審査基準と審査通過のポイントを紹介

即日融資を希望する場合、いくつかのポイントに注意することで審査をスムーズに通過しやすくなります。

まず、申し込みは営業時間内に行うことが重要です。

金融機関の営業時間外に申し込むと、審査が翌営業日以降になる可能性が高くなります。

また、WEB申し込みを利用することで、最短即日で審査が行われることが多いため、迅速な対応が期待できます。

- 申し込みは営業時間内に行う

- WEB申し込みなら最短即日審査してもらえる

- 申し込み後、電話で優先審査をお願いする

- 申し込み情報を正確に入力する

- 虚偽の申告はしない

- 収入の1/3以下の借入希望額にする

- 他社借入が多い場合は、先に返済を進めておく

申し込みは営業時間内に行う

即日融資を希望する場合、申し込みは必ず金融機関の営業時間内に行いましょう。

金融機関の営業時間内に申し込むことで、当日中に審査が完了し、即日融資が可能となります。

営業時間外に申し込むと、審査が翌営業日以降になるため、急いで資金を調達したい場合には適していません。

特に、平日の早い時間に申し込むことで、審査がスムーズに進むことが期待できます。

WEB申し込みなら最短即日審査してもらえる

WEB申し込みは、即日融資を希望する場合に非常に便利です。

インターネットを通じて24時間いつでも申し込みができ、書類の提出や審査の手続きが迅速に行われます。

特に、消費者金融や銀行のカードローンでは、WEB申し込みを利用することで、最短即日で審査が完了し、即日融資が受けられるケースが多いです。

また、インターネットバンキングやスマホアプリを利用することで、手続きが簡単かつスピーディーに行えるため、急いで資金が必要な場合には非常に有効です。

申し込み後、電話で優先審査をお願いする

申し込み後に電話で優先審査をお願いすることも、即日融資を実現するための有効な手段です。

多くの金融機関や消費者金融では、申し込み後に直接電話をかけて、急いでいる旨を伝えることで、審査を優先的に進めてもらえる場合があります。

特に、店舗型の金融機関や消費者金融では、担当者と直接コミュニケーションを取ることで、必要な書類や手続きについてのアドバイスを受けることができ、スムーズに審査が進むことが期待できます。

この方法は、特に急いで資金を調達したい場合に有効であり、金融機関の営業時間内に電話をかけることが重要です。

電話連絡を通じて、審査の進捗状況を確認したり、追加の情報を提供することで、審査が迅速に進む可能性が高まります 日本貸金業協会 – 2023年度 貸金業者の経営実態等に関する調査 報告書。

申し込み情報を正確に入力する

審査をスムーズに通過するためには、申し込み情報を正確に入力することが重要です。

不正確な情報や誤った入力があると、審査が遅れる原因となり、最悪の場合には審査が通らないこともあります。

特に、住所や電話番号、勤務先情報など、基本的な情報は正確に入力するように心がけましょう。

また、収入や借入状況についても正直に記載することが求められます。

正確な情報提供は、金融機関の信頼を得るためにも重要です。

虚偽の申告はしない

虚偽の申告は絶対に避けましょう。

審査の過程で虚偽が発覚すると、審査に通らないばかりか、今後の信用情報にも悪影響を及ぼす可能性があります。

特に、収入や勤務先に関する情報を偽って申告することは、信頼を損なう行為であり、金融機関からの信用を失う結果となります。

正直な情報を提供することで、審査がスムーズに進むことが期待できます。

収入の1/3以下の借入希望額にする

借入希望額は、収入の1/3以下に設定することが審査通過のポイントです。

総量規制の対象となるため、年収の1/3を超える借入は原則としてできません (金融庁-総量規制)。

金融機関は、返済能力を重視して審査を行うため、収入に見合った借入希望額を設定することが重要です。

例えば、年収が300万円の場合、借入希望額は100万円以内に設定すると良いでしょう。

他社借入が多い場合は、先に返済を進めておく

他社からの借入が多い場合、審査に通りにくくなることがあります。

そのため、先に他社借入の返済を進めておくことで、審査通過の可能性が高まります。

特に、複数の消費者金融やクレジットカードのキャッシング枠を利用している場合、返済を進めて借入残高を減らすことが有効です。

また、借入状況を整理し、一本化することで返済計画が立てやすくなります。

無職でもお金は借りれる? 注意すべきポイントを解説!

無職であっても、お金を借りることは可能です。

しかし、無職であるため、安定した収入がないことから審査通過は非常に難しいです。

金融機関は返済能力を重視するため、安定した収入がないと借り入れが厳しくなります。

しかし、無職であっても利用できる公的支援制度や一部の金融商品があります。

これらを活用することで、無職の方でも必要な資金を確保することが可能です。

- 無職でも利用できる可能性のある公的支援制度

- 「審査なしで借りれる」は嘘!闇金に注意

無職でも利用できる可能性のある公的支援制度

無職であっても利用できる公的支援制度として、生活福祉資金貸付制度や求職者支援資金融資などがあります。

これらの制度は、生活困窮者や失業者を支援するためのもので、一定の条件を満たすことで利用することができます。

例えば、生活福祉資金貸付制度は低金利または無利息で生活費を貸し付ける制度であり、求職者支援資金融資は再就職を目指す人々に対して生活費を貸し付ける制度です。

これらの公的支援制度を活用することで、無職の方でも資金を調達することが可能です。

「審査なしで借りれる」は嘘!闇金に注意

「審査なしで借りれる」と謳う業者には注意が必要です。

これらの業者は、違法な高金利や厳しい取り立てを行う闇金である可能性が高いです。

正規の金融機関や消費者金融は、必ず審査を行い、利用者の返済能力を確認します。

闇金から借り入れを行うと、法外な金利や違法な取り立てによって、さらに経済的困難に陥る可能性があります。

安全な借り入れを行うためには、信頼できる金融機関を選び、適切な審査を受けることが重要です 金融庁 – 違法な貸金業者に注意! 悪質な貸金業者一覧。

お金を借りる前に! 知っておきたい注意点

お金を借りる前に、いくつかの注意点を理解しておくことが重要です。

まず、金利が高いほど返済総額が大きくなるため、借り入れ金額や返済期間を慎重に考慮する必要があります。

また、実質年率と名目年率の違いを理解し、実際に支払う利息を正確に把握することが大切です。

さらに、収入と支出を把握し、無理なく返済できる金額を設定することで、返済遅延や延滞を避けることができます。

- 金利が高いほど、返済総額が大きくなる

- 実質年率と名目年率の違い

- 収入と支出を把握し、無理なく返済できる金額を設定する

- 個人間融資はトラブルのもと

- クレジットカードの現金化は規約違反になる

金利が高いほど、返済総額が大きくなる

金利が高いと、返済総額が大きくなります。

例えば、年利15%で10万円を借りた場合、1年間で支払う利息は1万5千円となります。

しかし、年利5%で同じ金額を借りた場合、1年間で支払う利息は5千円です。

このように、金利の違いが返済総額に大きく影響を与えるため、金利を比較し、できるだけ低金利のローンを選ぶことが重要です 金融庁 – 総量規制。

実質年率と名目年率の違い

実質年率と名目年率の違いを理解することも重要です。

名目年率は単純な金利を表し、実質年率は手数料やその他の費用を含めた実際のコストを反映しています。

借り入れを行う際には、実質年率を確認し、総支払額を把握することが大切です。

収入と支出を把握し、無理なく返済できる金額を設定する

収入と支出をしっかり把握し、無理なく返済できる金額を設定することが重要です。

返済計画を立てる際には、毎月の収入から生活費や固定費を差し引き、余裕を持った返済額を設定することで、返済遅延や延滞を避けることができます。

無理のない返済計画を立てることで、経済的な負担を軽減し、安定した生活を維持することが可能です 金融庁 – 個人間融資。

個人間融資はトラブルのもと

個人間融資はトラブルのもとになることが多いため、避けるべきです。

親族や友人からの借り入れは、信頼関係に基づくものですが、返済が遅れたり、返済できない場合には関係が悪化する可能性があります。

また、個人間での金銭トラブルは法的に解決が難しい場合もあります。

信頼できる金融機関からの借り入れを選ぶことが安全です。

クレジットカードの現金化は規約違反になる

クレジットカードの現金化は、カード会社の規約違反となり、カードの利用停止や強制解約の原因となります。

クレジットカードのショッピング枠を利用して商品を購入し、その商品を転売して現金化する方法は、違法行為とされる場合もあります。

クレジットカードは適切な用途で利用し、現金化を目的とした利用は避けるべきです。

まとめ|お金を借りるときは、計画的に、そして安全に!

お金を借りるときは、計画的に行い、安全な方法を選ぶことが重要です。

金融機関や消費者金融の利用に際しては、金利や返済期間を比較し、無理のない返済計画を立てることが大切です。

また、公的支援制度や信頼できる金融機関を活用し、違法な闇金や個人間融資は避けるべきです。

適切な情報を基に、安全で計画的な借り入れを心がけましょう。