消費者金融を利用する際、どの会社を選べばよいか迷うことが多いですよね。

金利や審査通過率、利用可能なサービスなど、多くの要素を考慮する必要があります。

この記事では、2024年のおすすめ消費者金融をランキング形式で紹介し、それぞれの特徴や利便性を徹底比較します。

大手から中小まで幅広く取り上げ、あなたに最適な消費者金融を見つけるお手伝いをします。

[policy]大手消費者金融おすすめランキング主要10社一覧【2024年】

消費者金融の中でも特に信頼性が高く、多くの人々に利用されている大手消費者金融を紹介します。

それぞれの金融機関の特徴を比較し、あなたに最適な選択肢を見つけましょう。

| カードローン | 審査時間 | 無利息期間 | 特徴 |

|---|---|---|---|

| アコム | 最短20分 | 30日間 | 全国約70,000台のATMで利用可能 |

| プロミス | 最短30分 | 30日間 | 女性専用ダイヤルあり |

| アイフル | 最短30分 | 30日間 | カードレスで利用可能 |

| レイクALSA | 最短25分 | 60日感or180日間 | Web完結でスピーディー |

| SMBCモビット | 最短30分 | 30日間 | Web完結申込で職場連絡なし |

| dスマホローン | 最短30分 | なし | dポイントが貯まる |

| ダイレクトワン | 最短30分 | 55日 | 最低返済額4,000円から |

| au PAY スマートローン | 最短30分 | なし | au PAY残高にチャージ可能 |

| 三井住友カード カードローン | 最短30分 | なし | 原則24時間振込可能 |

| ORIX MONEY | 最短30分 | なし | 自分で契約枠を選べる |

アコムは最短20分審査&全国約70,000台のATMで利用可能!初めてでも安心サポート

| アコム | #無利息期間 30日 | #年利 3.0%~18.0% |

| #即日融資 | #最短20分で入金 | |

| #郵送物なし | #原則、電話連絡なし |

*申し込み時間や審査状況によりご希望に添えない場合があります

| メリット | ・原則電話での在籍確認なし ・無利息期間30日のため、短期借入なら総合的に金利が安い ・審査通過率42.0%で審査が不安でも使いやすい |

|---|---|

| デメリット | ・提携銀行が他社と比べ若干少なめ ・長期借入となると銀行系カードローンよりは金利が高い |

アコムは、最短20分で審査が完了し、全国約70,000台のATMで利用できるため、非常に利便性が高いです。

初めて消費者金融を利用する方でも安心のサポートが整っています。

例えば、急な出費で現金が必要になった場合、アコムなら迅速に対応できます。

全国のATMで簡単に利用できるため、いつでもどこでもお金を引き出せるのが魅力です。

金利も3.0%~18.0%と幅広く、利用状況に応じて最適な金利が適用されます。

| 融資限度額 | 800万円 |

|---|---|

| 実質年率 | 3.0%~18.0% |

| 融資スピード | 最短20分 |

| 申し込み方法 | Web・自動契約機・電話・郵送 |

| 無利息期間 | 30日間 |

プロミスは最大30日間無利息サービス&業界最低水準の低金利!女性専用ダイヤルあり

| プロミス | #無利息期間 30日 | #年利3.0~18.0% |

| #即日融資 | #最短3分で入金* | |

| #郵送物なし | #原則、電話連絡なし |

*申し込み時間や審査状況によりご希望に添えない場合があります

| メリット | ・借入でVポイントがつく ・レディースキャッシングがある |

|---|

プロミスは、最大30日間無利息サービスを提供しており、業界最低水準の低金利が魅力です。

さらに、女性専用ダイヤルがあり、女性にも安心して利用できる環境が整っています。

例えば、プロミスの無利息サービスを活用することで、短期間の借り入れであれば利息の負担を大幅に軽減できます。

金利は3.0%~18.0%で、借入限度額は500万円まで対応しています。

| 融資限度額 | 500万円 |

|---|---|

| 実質年率 | 4.5%~17.8% |

| 融資スピード | 最短3分 |

| 申し込み方法 | Web・電話・店頭・アプリ |

| 無利息期間 | 30日間 |

アイフルは審査通過率47.3%&カードレスでこっそり借入可能!

| アイフル | #無利息期間 30日 | #年利3.0%~18.0% |

| #即日融資 | #最短18分で入金 | |

| #郵送物なし | #原則、電話連絡なし |

*申し込み時間や審査状況によりご希望に添えない場合があります

| メリット | ・ゆうちょ銀行なども提携ATMとして使いやすい ・借入通知がメールにも来るなど借入管理がしやすい ・完全カードレスで借入ができる |

|---|---|

| デメリット | ・長期借入となると銀行系カードローンよりは金利が高い |

アイフルは、審査通過率が47.3%と比較的高く、カードレスでの借り入れが可能です。

これにより、家族や職場にバレずにこっそり借りることができます。

例えば、急な出費が必要なときに、アイフルのカードレス借入を利用すれば、郵送物もなく、誰にも知られずにお金を手にすることができます。

金利は3.0%~18.0%で、借入限度額は800万円まで対応しています。

| 融資限度額 | 800万円 |

|---|---|

| 実質年率 | 3.0%~18.0% |

| 融資スピード | 最短20分 |

| 申し込み方法 | Web・電話・店頭 |

| 無利息期間 | 30日間 |

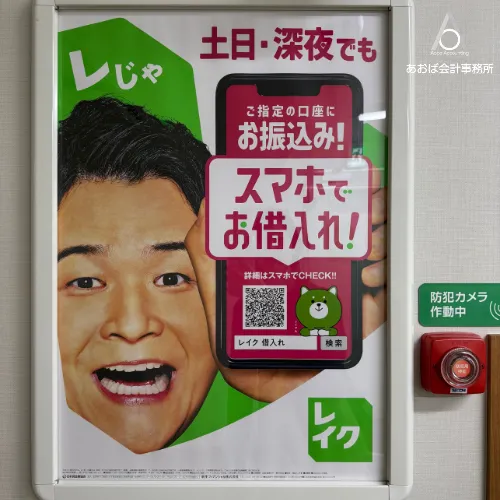

レイクは最短25分融資&Web完結でスピーディー!

| レイク | #無利息期間 最大180日 | #年利 4.5~18.0% |

| #即日融資 | #最短25分で入金* | |

| #郵送物なし | #原則、電話連絡なし |

*申し込み時間や審査状況によりご希望に添えない場合があります

| メリット | ・無利息期間が長い ・5万円以内なら180日(3ヶ月)は無利息 |

|---|---|

| デメリット | ・銀行系カードローンと比べると年利が高い ・下限の年利が高く設定されている |

レイクは、最短25分での融資が可能で、Web完結で全ての手続きがスピーディーに行えます。

忙しい方や急いでいる方に最適です。

例えば、急な医療費が必要になった場合でも、レイクALSAならWebからすぐに申し込めて、短時間で資金を手にすることができます

| 融資限度額 | 500万円 |

|---|---|

| 実質年率 | 4.5%~18.0% |

| 融資スピード | 最短25分 |

| 申し込み方法 | Web・電話・店頭 |

| 無利息期間 | 60日間 or 180日 |

さらに、初回契約者には5万円分180日間無利息かWEB申し込みで60日間無利息サービスで選ぶことができ、短期間の借り入れに非常に有利です。

SMBCモビットはWeb完結申込で職場への電話連絡なし!

| SMBCモビット | #無利息期間 30日 | #年利3.0~18.0% |

| #即日融資 | #最短即日* | |

| #郵送物なし | #原則、電話連絡なし |

*申し込み時間や審査状況によりご希望に添えない場合があります

| メリット | ・借入でVポイントがつく ・コンビニ等でカード受け取りができる ・LINEと連携ができる |

|---|

モビットは、Web完結申込が可能で、職場への電話連絡がありません。

これにより、誰にも知られることなく借り入れができます。

例えば、職場にバレたくない方でも、SMBCモビットなら安心して利用できます。

Web完結で手続きができるため、煩わしい電話連絡も不要です。

金利は3.0%~18.0%で、借入限度額は800万円まで対応しています。

| 融資限度額 | 800万円 |

|---|---|

| 実質年率 | 3.0%~18.0% |

| 融資スピード | 最短即日 |

| 申し込み方法 | Web・電話・店頭 |

| 無利息期間 | 30日間 |

dスマホローンはドコモユーザーならdポイントが貯まる&使える!

dスマホローンは、ドコモユーザーに特化したサービスで、借り入れに応じてdポイントが貯まります。

また、貯まったdポイントを使って返済することも可能です。

例えば、日常の買い物で貯めたdポイントを借り入れの返済に充てることで、負担を軽減することができます。

金利は3.9%~17.9%で、借入限度額は300万円まで対応しています。

| 融資限度額 | 300万円 |

|---|---|

| 実質年率 | 4.5%~17.8% |

| 融資スピード | 最短即日 |

| 申し込み方法 | Web・アプリ |

| 無利息期間 | 30日間 |

ダイレクトワンは最低返済額4,000円から&コンビニATMでも利用可能!

ダイレクトワンは、最低返済額が4,000円から設定されており、コンビニATMでも利用可能です。

これにより、無理のない返済計画を立てることができます。

例えば、毎月の返済額を抑えたい方にとって、ダイレクトワンは非常に利用しやすい選択肢です。

金利は4.9%~18.0%で、は1万円から借りられる少額融資対応しています。

| 融資限度額 | 300万円 |

|---|---|

| 実質年率 | 4.5%~18.0% |

| 融資スピード | 店頭申込みで最短即日 |

| 申し込み方法 | 店頭・電話 |

| 無利息期間 | 55日間 |

au PAY スマートローンはau PAY残高にチャージして利用可能!auユーザーなら審査優遇も

au PAY スマートローンは、au PAY残高にチャージして利用できるため、auユーザーにとって非常に便利です。

さらに、auユーザーなら審査が優遇されることもあります。

例えば、普段からau PAYを利用している方は、スマートローンを使ってすぐに必要な資金をチャージすることができます。

借入限度額が最大100万円までで、金利は年率2.9%~18.0%です。

| 融資限度額 | 100万円 |

|---|---|

| 実質年率 | 2.9%~18.0% |

| 融資スピード | 最短30分 |

| 申し込み方法 | Web |

| 無利息期間 | なし |

三井住友カード カードローンは原則24時間いつでも振込融資が可能!急な出費にも対応

三井住友カード カードローンは、原則24時間いつでも振込融資が可能です。

急な出費が必要なときにも迅速に対応できます。

例えば、夜中に急な医療費が発生した場合でも、三井住友カード カードローンならすぐに振込融資を受けることができます。

金利は1.5%~14.5%で、借入限度額は800万円まで対応しています。

| 金利 | 1.5%~14.5% |

|---|---|

| 融資スピード | 最短即日 |

| 申し込み方法 | Web |

| 無利息期間 | なし |

ORIX MONEY(オリックスマネー)は自分で契約枠を選べる!必要な時に必要なだけ借入可能

ORIX MONEY(オリックスマネー)は、自分で契約枠を選べるため、必要な時に必要なだけ借り入れることができます。

例えば、月ごとに必要な金額が異なる場合でも、オリックスマネーなら柔軟に対応できます。

金利は3.0%~18.0%で、借入限度額は800万円まで対応しています。

| 融資限度額 | 800万円 |

|---|---|

| 実質年率 | 1.7%~17.8% |

| 融資スピード | 最短即日 |

| 申し込み方法 | Web・電話・店頭 |

| 無利息期間 | なし |

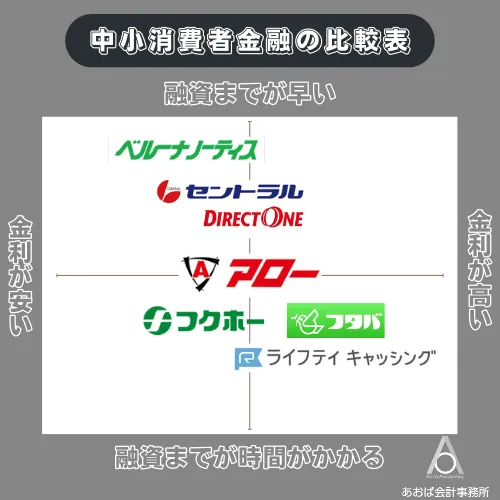

中小消費者金融おすすめランキング10社

大手だけでなく、中小の消費者金融にも優れたサービスを提供しているところがあります。

| カードローン | 特徴 | 特徴 |

|---|---|---|

| セントラル | 振込融資が早い | 来店不要で契約可能 |

| フクホー | セブンイレブンで契約書発行可能 | 即日対応 |

| アロー | アプリで返済状況を確認可能 | Web完結で郵送物なし |

| ライフティ | 借入最低金額1,000円から | 少額融資に対応 |

| エイワ | 対面与信で親身な対応 | 丁寧なヒアリング |

| AZ株式会社 | 独自審査で他社借入が多くても相談可能 | 最終手段として利用 |

| キャネット | 電話申込で即審査結果 | スピーディーな対応 |

| フタバ | 30日間の無利息サービスあり | 初めての方でもお得 |

| ベルーナノーティス | 配偶者貸付に対応 | 専業主婦も申し込み可能 |

| ノーローン | 何度借りても1週間無利息 | 少額の借入を繰り返す方におすすめ |

セントラルは振込融資が早く、急いでいる方におすすめ!来店不要で契約できる

セントラルは、振込融資が非常に早く、急いでいる方に最適です。

さらに、来店不要で契約できるため、忙しい方でも手軽に利用できます。

例えば、すぐに資金が必要な場合でも、セントラルなら迅速に対応できます。

金利は4.8%~18.0%で、借入限度額は500万円まで対応しており、幅広いニーズに応えられます。

| 融資限度額 | 300万円 |

|---|---|

| 実質年率 | 4.8%~18.0% |

| 融資スピード | 平日14時までの申込みで最短即日 |

| 申し込み方法 | Web・電話 |

| 無利息期間 | 30日間 |

フクホーはセブンイレブンで契約書発行が可能!即日対応も

フクホーは、セブンイレブンで契約書を発行できるため、非常に便利です。

さらに、即日対応が可能なため、急いで資金を調達したい方にも最適です。

例えば、急な支払いが発生した場合でも、フクホーならすぐに契約書を発行して利用できます。

金利は7.30%~18.0%で、借入限度額は300万円まで対応しています。

| 融資限度額 | 200万円 |

|---|---|

| 実質年率 | 7.3%~20.0% |

| 融資スピード | 最短30分で仮審査結果 |

| 申し込み方法 | Web・電話 |

| 無利息期間 | なし |

アローはアプリで返済状況をいつでも確認可能!Web完結で郵送物もなし

アローは、アプリで返済状況をいつでも確認できるため、非常に便利です。

また、Web完結で手続きができ、郵送物もないため、誰にも知られずに借り入れができます。

例えば、返済状況を常に把握しておきたい方には最適です。

金利は15.0%~19.94%%で、借入限度額は200万円まで対応しています。

| 融資限度額 | 200万円 |

|---|---|

| 実質年率 | 15.00%~19.94% |

| 融資スピード | 最短即日 |

| 申し込み方法 | Web・電話・店頭 |

| 無利息期間 | なし |

ライフティは借入最低金額1,000円からと少額融資に対応!必要な時に必要なだけ借りたい方へ

ライフティは、借入最低金額が1,000円から設定されており、少額融資に対応しています。

必要な時に必要なだけ借りたい方に最適です。

例えば、急な小額の出費が必要な場合でも、ライフティなら柔軟に対応できます。

金利は8.0%~20.0%で、借入限度額は500万円まで対応しています。

| 融資限度額 | 500万円 |

|---|---|

| 実質年率 | 8.0%~20.0% |

| 融資スピード | 1週間程度 |

| 申し込み方法 | Web |

| 無利息期間 | 35日間 |

エイワは対面与信なので、状況を丁寧にヒアリング!親身な対応が期待できる

エイワは、対面与信を行っており、状況を丁寧にヒアリングしてくれます。

親身な対応が期待できるため、初めての方でも安心して利用できます。

例えば、個別の事情を詳しく説明しながら借り入れたい方には最適です。

金利は17.9507%~19.9436 %で、借入限度額は50万円まで対応しています。

| 融資限度額 | 50万円 |

|---|---|

| 実質年率 | 17.9507~19.9436 % |

| 融資スピード | 最短即日 |

| 申し込み方法 | Web・電話・店頭 |

| 無利息期間 | なし |

AZ株式会社は独自審査で他社借入が多い方も相談可能!本当に困っている時の最終手段

AZ株式会社は、独自の審査基準を持っており、他社借入が多い方でも相談可能です。

本当に困っている時の最終手段として利用できます。

例えば、他の消費者金融で借り入れが難しい場合でも、AZ株式会社なら柔軟に対応してくれます。

金利は7.0%~18.0%で、借入限度額は200万円まで対応しています。

| 融資限度額 | 200万円 |

|---|---|

| 実質年率 | 7.0%~18.0% |

| 融資スピード | 最短即日 |

| 申し込み方法 | Web・電話 |

| 無利息期間 | なし |

キャネットは電話申込ですぐに審査結果が分かる!スピーディーな対応を求める方に

キャネットは、電話申込で即座に審査結果が分かるため、スピーディーな対応を求める方に最適です。

例えば、急いで借り入れを決定したい場合でも、キャネットなら迅速に対応できます。

金利は15.0%~18.0%で、借入限度額は300万円まで対応しています。

| 融資限度額 | 300万円 |

|---|---|

| 実質年率 | 15.0%~18.0% |

| 融資スピード | WEB・電話・FAX |

| 申し込み方法 | Web |

| 無利息期間 | なし |

フタバは30日間の無利息サービスが魅力!初めての方でもお得

フタバは、30日間の無利息サービスを提供しており、初めての方でもお得に利用できます。

例えば、短期間の借り入れを検討している方には非常に有利です。

金利は5.5%~18.0%で、借入限度額は200万円まで対応しています。

| 融資限度額 | 50万円 |

|---|---|

| 実質年率 | 14.959%~17.950% |

| 融資スピード | 最短即日 |

| 申し込み方法 | Web・電話 |

| 無利息期間 | 30日間 |

ベルーナノーティスは配偶者貸付に対応!専業主婦も申し込み可能

ベルーナノーティスは、配偶者貸付に対応しており、専業主婦も申し込み可能です。

例えば、専業主婦で収入がない場合でも、配偶者の収入を基に借り入れができます。

金利は4.5%~18.0%で、借入限度額は300万円まで対応しています。

| 融資限度額 | 300万円 |

|---|---|

| 実質年率 | 4.5%~18.0% |

| 融資スピード | 最短即日 |

| 申し込み方法 | Web・電話 |

| 無利息期間 | なし |

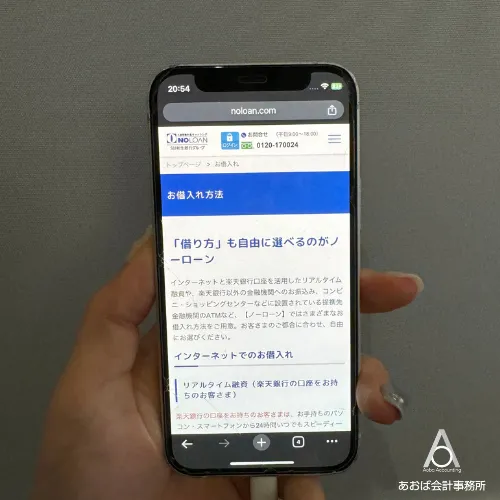

ノーローンは何度借りても1週間無利息!少額の借入を繰り返す方におすすめ

ノーローンは、何度借りても1週間無利息サービスを提供しており、少額の借入を繰り返す方に最適です。

例えば、毎月少額の資金が必要な方でも、無利息期間を利用することで負担を軽減できます。

金利は4.9%~18.0%で、借入限度額は1万円~400万円まで対応しています。

| 融資限度額 | 400万円 |

|---|---|

| 実質年率 | 4.9%~18.0% |

| 融資スピード | 最短即日 |

| 申し込み方法 | 現在新規申込を停止中 |

| 無利息期間 | 1週間 |

【属性別選び方】消費者金融でお金を借りる方法

消費者金融を利用する際には、利用者の属性に応じた選び方が重要です。

ここでは、パート・アルバイト、学生、専業主婦、初めての利用者、無職の方それぞれに適した消費者金融の選び方を紹介します。

パート・アルバイトは安定収入があれば利用できる可能性あり

パート・アルバイトでも安定した収入があれば、消費者金融を利用することができます。

例えば、毎月一定の収入がある場合、アコムやプロミスといった大手消費者金融の審査に通る可能性が高いです。

特に、プロミスでは最大30日間の無利息サービスがあり、初めての借り入れでも安心して利用することができます。

| サービス名 | 審査時間 | 無利息期間 | 特徴 |

|---|---|---|---|

| アコム | 最短20分 | 30日間 | 全国約70,000台のATMで利用可能 |

| プロミス | 最短30分 | 30日間 | 女性専用ダイヤルあり |

| アイフル | 最短30分 | 30日間 | カードレスで利用可能 |

学生は20歳以上であれば、多くの消費者金融で貸付対象

学生でも、20歳以上であれば、多くの消費者金融で借り入れが可能です。

例えば、プロミスやアイフルなどは、学生ローンを提供しており、20歳以上で安定した収入があれば審査に通る可能性があります。

学生ローンは金利が低く設定されている場合が多く、返済の負担が少ないのが特徴です。

| サービス名 | 審査時間 | 無利息期間 | 特徴 |

|---|---|---|---|

| プロミス | 最短30分 | 30日間 | 18歳以上の安定した収入*がある学生 |

| アイフル | 最短30分 | 30日 | 満20歳以上の安定した収入がある学生 |

| レイクALSA | 最短25分 | 60日間 | 満20歳以上の安定した収入がある学生 |

*アルバイトなど

専業主婦は配偶者貸付に対応している消費者金融を選ぶ

専業主婦の場合、配偶者の収入を基に借り入れができる消費者金融を選ぶと良いでしょう。

例えば、ベルーナノーティスやフタバは、配偶者貸付に対応しており、専業主婦でも利用可能です。

配偶者の収入証明書を提出することで、借り入れがスムーズに行えるため、家庭の急な出費にも対応できます。

| サービス名 | 審査時間 | 無利息期間 | 特徴 |

|---|---|---|---|

| ベルーナノーティス | 最短30分 | なし | 配偶者貸付対応 |

| フタバ | 最短30分 | 30日間 | 無利息期間あり |

| エイワ | 最短30分 | なし | 親身な対面与信 |

初めて消費者金融を利用する人は初めての方向けのサービスを提供している消費者金融を選ぶ

初めて消費者金融を利用する方は、初めての利用者向けのサービスを提供している消費者金融を選ぶと安心です。

例えば、プロミスやレイクALSAは、初めての方でも利用しやすい無利息サービスを提供しています。

これにより、初めての借り入れでも利息の負担を抑えられるため、安心して利用することができます。

| サービス名 | 審査時間 | 無利息期間 |

|---|---|---|

| プロミス | 最短30分 | 最大30日間 |

| レイクALSA | 最短25分 | 60日間 |

| アコム | 最短20分 | 最大30日間 |

無職やフリーターは借入が厳しい

無職やフリーターの場合、消費者金融での借り入れは厳しいことが多いです。

収入が不安定であるため、審査に通りにくいのが現状です。

しかし、一部の消費者金融では、収入が不安定でも柔軟に対応してくれるところもあります。

例えば、AZ株式会社は独自の審査基準を持っており、他社借入が多くても相談可能です。

| サービス名 | 無利息期間 | 特徴 |

|---|---|---|

| AZ株式会社 | なし | 独自審査基準 |

| エイワ | なし | 親身な対面与信 |

| キャネット | なし | スピーディーな電話審査 |

お得に借りたいなら金利に注目して借りよう

消費者金融を利用する際には、金利に注目することで、返済の負担を軽減することができます。

ここでは、お得に借りるための金利に関するポイントを解説します。

最大金利が低い消費者金融を選ぶ

消費者金融を選ぶ際には、最大金利が低いところを選ぶことが重要です。

例えば、アコムやプロミスなどの大手消費者金融は、最大金利が比較的低く設定されています。

これにより、借り入れ金額が多くても利息の負担を抑えることができます。

具体的には、金利が18.0%以下の消費者金融を選ぶと、返済時の利息負担が軽減されます。

| カードローン | 金利 |

|---|---|

| 楽天銀行スーパーローン | 1.9~14.5% |

| 三菱UFJ銀行カードローン | 1.8〜14.6% |

| FAITH | 4.4~12.5% |

無利息期間を上手く活用するとお得に借りられる

無利息期間を提供している消費者金融を利用することで、短期間の借り入れをお得に行うことができます。

例えば、プロミスでは最大30日間の無利息サービスを提供しており、初めての借り入れでも安心して利用できます。

| サービス名 | 無利息期間 | 特徴 |

|---|---|---|

| プロミス | 30日間 | 初回契約者向け無利息サービス |

| レイクALSA | 60日間~180日間 | 初回契約者向け無利息サービス |

| アコム | 30日間 | 初めての方向け無利息サービス |

無利息期間中に返済を完了すれば、利息を全く支払うことなく借り入れが可能です。

消費者金融の審査について|審査が甘い消費者金融はない!

消費者金融を利用する際には、審査が重要なポイントとなります。

ここでは、消費者金融の審査に関する基本的な知識と、審査を通過するためのポイントを解説します。

「審査が甘い」消費者金融は存在しない!

まず、「審査が甘い」消費者金融は基本的に存在しません。

金融機関は、貸付に際して必ず審査を行い、返済能力を確認することが法律で義務付けられています【金融庁-貸金業者向けの総合的な監督指針】。

審査が甘いと謳う業者は違法業者や闇金の可能性が高いため、注意が必要です。

例えば、「審査なし」「誰でも借りられる」といった広告には注意しましょう。

申し込みブラックの人は6ヶ月以上の期間を空けて申し込む

過去に複数の消費者金融に短期間で申し込みを行った場合、いわゆる「申し込みブラック」として審査に通らないことがあります。

このような場合は、少なくとも6ヶ月以上の期間を空けてから再度申し込むことが推奨されます。

例えば、過去に短期間で複数の申し込みを行い審査に落ちた場合、6ヶ月の期間を置くことで信用情報が改善され、審査に通りやすくなります。ま

絶対に借りれるは嘘!闇金に注意

「絶対に借りられる」と謳う業者は、違法業者や闇金の可能性が高いため、絶対に利用しないようにしましょう。

金融庁も違法な貸金業者に対する注意喚起を行っており、利用者にも警戒を呼びかけています【金融庁-違法な貸金業者に注意!】。

例えば、「審査なし」「誰でも借りられる」といった広告には特に注意が必要です。こうした業者は、高金利や厳しい取り立てを行い、借り手に深刻な問題をもたらすことが多いです。

参考:金融トラブルにご注意を!(ヤミ金融被害未然防止情報のページ) – 神奈川県ホームページ

消費者金融で即日借りるコツ

消費者金融を利用する際には、即日で借り入れを行いたい場合もあります。

ここでは、即日で借り入れを行うためのコツを解説します。

即日融資に対応している消費者金融であることを確認

まず、即日融資に対応している消費者金融を選ぶことが重要です。

例えば、アコムやプロミス、レイクALSAなどの大手消費者金融は即日融資に対応しています。

これにより、急な出費が必要な場合でも迅速に対応することができます。

即日融資を希望する場合は、事前に必要な書類を準備し、早めに申し込むことが重要です。

提携ATMが多い消費者金融を選ぶと引き出しが楽

即日で借り入れを行う際には、提携ATMが多い消費者金融を選ぶと、引き出しが楽になります。

例えば、アコムやプロミスは全国に多数の提携ATMを展開しており、どこでも簡単に現金を引き出すことができます。

提携ATMが多いことで、急な出費にも柔軟に対応できるため、非常に便利です。

土日も審査に対応していると曜日を選ばず即日融資を受けられる

消費者金融の中には、土日も審査に対応しているところがあります。

例えば、レイクALSAやアイフルは土日でも審査を行っており、曜日を選ばずに即日融資を受けることが可能です。

これにより、週末に急な出費が必要になった場合でも迅速に対応することができます。

土日に審査を行っている消費者金融を選ぶことで、より柔軟に借り入れを行うことができます。

家族や職場にバレずに借りるには?

消費者金融を利用する際には、家族や職場にバレたくないという方も多いでしょう。

ここでは、家族や職場にバレずに借りるためのコツを紹介します。

Web完結の消費者金融を選ぶ

まず、Web完結で申し込みができる消費者金融を選ぶと、家族や職場にバレるリスクを減らすことができます。

例えば、アコム、プロミスやSMBCモビットやレイクALSAといった大手消費者金融はWeb完結で手続きを行えるため、郵送物が自宅に届くことがありません。

これにより、家族に知られることなく借り入れが可能です。

郵送物なしで対応してくれる消費者金融を選ぶ

郵送物が自宅に届くと、家族にバレるリスクが高まります。

そのため、郵送物なしで対応してくれる消費者金融を選ぶことが重要です。

例えば、SMBCモビットやレイクALSAは、郵送物なしで全ての手続きを完了することができます。

これにより、家族に知られることなく安心して借り入れが可能です。

また、電子明細を利用することで、郵送物が自宅に届くことを避けることができます。

職場への電話連絡をなしにしてもらう

消費者金融に申し込む際には、職場への電話連絡を避けることができるか確認しましょう。

例えば、アコムやアイフルなどの大手消費者金融は、Web完結申し込みを利用することで原則、職場への電話連絡であることを明示しています。

これにより、職場にバレるリスクを減らすことができます。

また、申し込み時に職場連絡の代替手段を提案することで、より安心して借り入れが可能です。

公式アプリを利用する

公式アプリを利用することで、借り入れや返済の管理をスマートフォンから簡単に行うことができます。

例えば、プロミスやアコム、レイクALSAなどは公式アプリを提供しており、借り入れの状況や返済計画をアプリで確認できます。

これにより、郵送物が届くことなく、スマートフォンだけで全ての手続きを完了できるため、家族にバレるリスクを減らすことができます。

収入証明書が必要になるの50万円以上の借入

消費者金融で借り入れを行う際、収入証明書の提出が必要になる場合があります。

ここでは、収入証明書が必要になる条件とその対策について解説します。

多くの場合、50万円以下の借入であれば不要

一般的に、消費者金融で50万円以下の借入を行う場合は、収入証明書の提出が不要です。

例えば、アコムやプロミスでは、50万円以下の借入であれば、本人確認書類のみで審査を行うことができます。

これにより、手続きが簡単になり、迅速に借り入れを行うことができます。

50万円を超える場合は、源泉徴収票などの必要書類を確認しよう

50万円を超える借入を希望する場合は、収入証明書の提出が求められます。

具体的には、源泉徴収票、給与明細書、確定申告書などが必要となります。

例えば、アコムやプロミスでは、50万円を超える借入の場合にこれらの書類を提出する必要があります。

収入証明書を事前に準備しておくことで、スムーズに手続きを進めることができます。

消費者金融はいくらまで借りられる?

消費者金融で借り入れを行う際には、借入上限額について理解しておくことが重要です。

ここでは、消費者金融で借りられる金額の上限について解説します。

総量規制で借入上限は年収の1/3まで

消費者金融での借入額は、総量規制によって年収の1/3までと定められています【金融庁-総量規制】。

例えば、年収が300万円の場合、消費者金融からの借入額の上限は100万円となります。

これは、借り手が返済不能に陥るのを防ぐための規制です。

おまとめローンや借り換えローンは例外

総量規制には例外があります。

例えば、おまとめローンや借り換えローンは、総量規制の対象外となります。

これにより、複数の借入を一本化することで、返済の負担を軽減することができます。

例えば、複数の消費者金融からの借入がある場合でも、おまとめローンを利用することで、総量規制を超えた借入が可能になります。

これにより、利息の負担を軽減し、返済計画を立てやすくすることができます。

消費者金融とは財務局に登録している個人向け小口融資をおこなう貸金業者

消費者金融は、財務局に登録している個人向けの小口融資を行う貸金業者です。

ここでは、消費者金融の基本的な仕組みとその特徴について解説します。

消費者金融で借りると終わり?

消費者金融で借り入れを行うことは、一度きりの利用ではなく、必要に応じて繰り返し利用することができます。

例えば、急な出費が発生した際に利用し、返済が完了した後に再度利用することも可能です。

消費者金融は、小口融資を専門としており、利用者のニーズに合わせた柔軟な対応が可能です。

返済を延滞すると取り立てがやばい?

消費者金融での借り入れにおいて、返済を延滞すると取り立てが行われることがあります。

例えば、返済期日を過ぎた場合、電話や郵送での督促が行われます。

さらに、返済が長期間延滞した場合、法的手続きが取られることもあります。

返済を延滞しないようにするためには、計画的な返済計画を立て、返済日を忘れずに管理することが重要です。

法律で、審査や必要書類、金利上限が決まっている

消費者金融は、法律に基づいて運営されており、審査や必要書類、金利上限などが厳格に定められています【貸金業法】。

例えば、貸金業法では、金利の上限が20%と定められており、これを超える金利での貸し付けは違法となります。

また、審査においても、返済能力を確認するための書類が必要となります。

消費者金融と銀行カードローンの違いは?

消費者金融と銀行カードローンには、それぞれ異なる特徴があります。ここでは、両者の違いについて解説します。

消費者金融のメリットは、審査スピードと無利息期間

消費者金融の大きなメリットは、審査スピードが速いことと、無利息期間があることです。

例えば、プロミスやレイクALSAでは、最短30分で審査が完了し、即日融資が可能です。

これにより、急な出費が必要な場合でも迅速に対応することができます。

また、無利息期間を活用することで、短期間の借り入れにおいて利息負担を大幅に軽減することができます。

銀行カードローンは金利は低いが、自主規制で審査が厳しめ

一方、銀行カードローンは、消費者金融に比べて金利が低いというメリットがあります。

例えば、みずほ銀行や三井住友銀行のカードローンでは、金利が1.5%~14.5%と設定されており、消費者金融よりも低金利で利用できます。

ただし、銀行カードローンは自主規制が厳しく、審査が厳しい傾向にあります。

これにより、審査に通過するのが難しい場合がありますが、低金利で借り入れができるため、長期間の借り入れに適しています。

| 項目 | 消費者金融 | 銀行カードローン |

|---|---|---|

| 審査スピード | 最短30分 | 1~3営業日 |

| 無利息期間 | あり(例:プロミス最大30日間) | なし |

| 金利 | 3.0%~18.0% | 1.5%~14.5% |

| 審査の厳しさ | 比較的緩やか | 厳しめ |

| 即日融資 | 可能 | 場合により可能 |

| 利便性 | 高い | 高いが審査が厳しい |

消費者金融は、審査スピードの速さと無利息期間の利用が大きなメリットであり、急な出費や短期間の借り入れに適しています。

銀行カードローンは、低金利での借り入れが可能ですが、審査が厳しいため、長期間の計画的な借り入れに向いています。

どちらが最適かは、あなたの借り入れの目的や状況に応じて選ぶと良いでしょう。